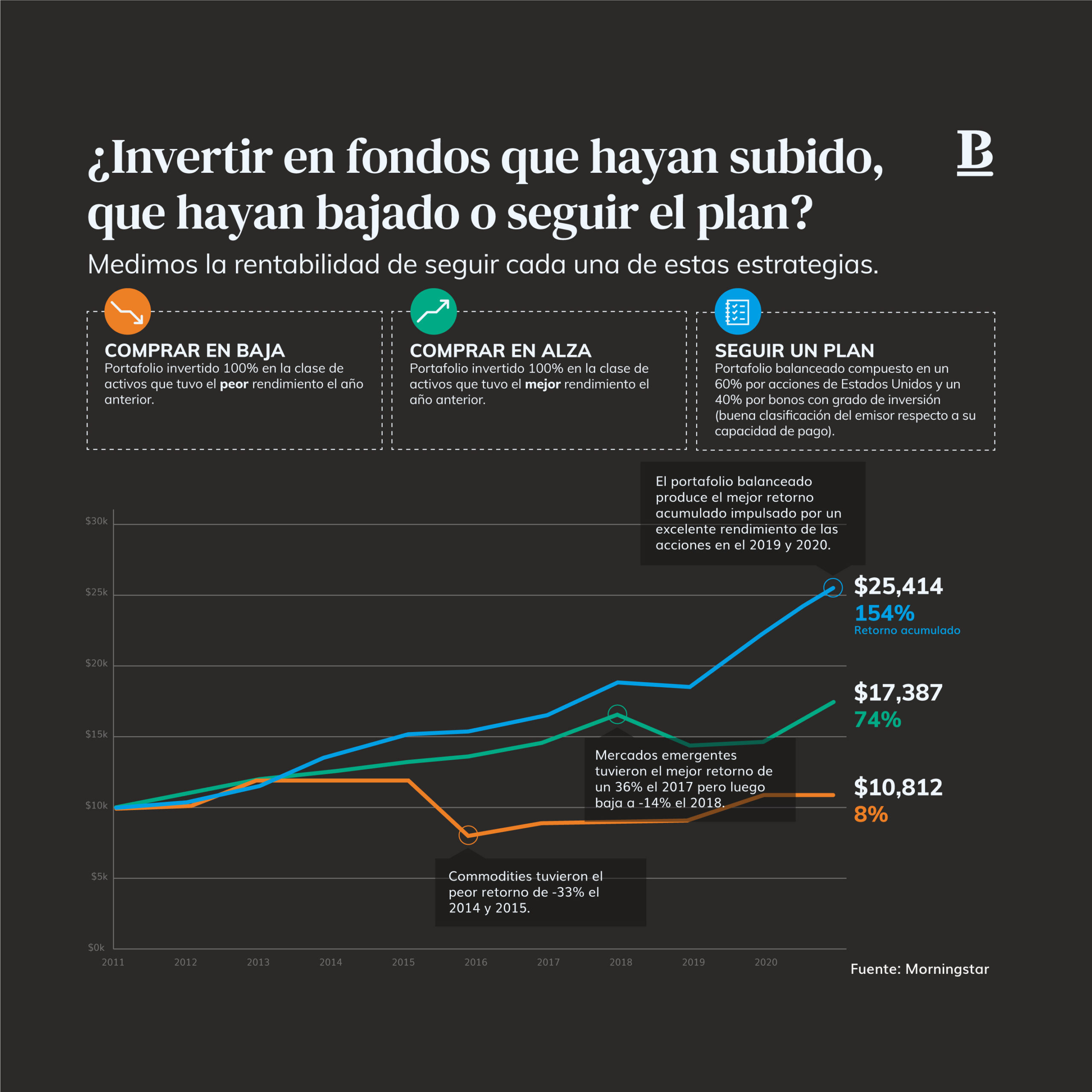

¿Invertir en fondos que hayan subido, que hayan bajado o seguir el plan?

Medimos la rentabilidad de seguir cada una de estas estrategias.

Estos últimos días hemos sido testigos de grandes volatilidades en los mercados financieros, lo que nos hace incomodarnos y poner en duda nuestras decisiones tomadas al armar nuestro plan de inversión. Sin embargo, a través de esta infografía, te queremos mostrar la importancia de seguir tu plan, versus el dejarse llevar por estrategias “tácticas” que siempre se ponen de moda en estos tiempos volátiles y que terminan perjudicando a los que las siguen.

La primera estrategia que se pone de moda es lo que le llaman “comprar en alza”, es decir, apostar que el instrumento que ya ha subido harto va a continuar subiendo. Por el contrario, la segunda estrategia busca justamente lo opuesto; comprar instrumentos que hayan disminuido su valor buscando que el instrumento se recupere y así llevarse la recuperación como ganancia.

En esta infografía se contrastan estas dos estrategias contra una estrategia de inversión pasiva -estrategia que sigue Betterplan- donde se mantiene el mismo portafolio diversificado globalmente durante todo el periodo de análisis. De esta manera podremos ver numéricamente si estas estrategias tácticas son más eficaces o no que una estrategia de inversión pasiva donde la clave esta en mantenerse invertido de manera diversificada.

Para analizar los resultados de seguir cada una de estas estrategias, utilizamos un estudio de “New York Life Investments” donde se compara la rentabilidad y riesgo de cada una de ellas.

Las estrategias:

- Comprar en baja: portafolio invertido 100% en la clase de activos que tuvo el peor rendimiento el año anterior.

- Comprar en alza: portafolio invertido 100% en la clase de activos que tuvo el mejor rendimiento el año anterior.

- Seguir un plan: portafolio balanceado compuesto en un 60% por acciones de Estados Unidos y un 40% por bonos con grado de inversión (buena clasificación del emisor respecto a su capacidad de pago).

Los instrumentos:

Se consideraron 13 clases de activos, todos de Estados Unidos, separados en 3 categorías: acciones, bonos y activos alternativos.

El estudio analiza estas 3 estrategias en un periodo de 10 años desde 2011 al 2020, invirtiendo inicialmente USD 10.000 en cada una de ellas y observando su evolución año a año.

¿Cuál terminó siendo la rentabilidad de estas estrategias?

La estrategia “comprar en baja” partió bien, subiendo considerablemente en el 2012 gracias a un repunte del 19% de las acciones de mercados emergentes, que habían sido consideradas el instrumento con peor rendimiento el año anterior. Sin embargo, el 2015 tiene una gran caída debido al mal rendimiento de las materias primas a nivel mundial durante dos años seguidos, decreciendo un -33%. Los años siguientes no lograron que esta estrategia repuntara de buena manera, por lo que la cartera terminó con un valor cercano al inicial y una ganancia de apenas USD 812 sobre USD 10,000 al final del periodo analizado.

La estrategia de “comprar en alza” tuvo su peor desempeño en el 2018, debido a que los mercados emergentes luego de tener un retorno de un 36% en el 2017 cae a -14% el 2018. Luego de esto, logra recuperarse y termina al final del periodo con una ganancia de USD 7.000, mejor que la estrategia anterior de “comprar en baja”.

Por último, la estrategia de “seguir un plan”, que consiste en mantener el mismo portafolio diversificado en acciones y bonos por todo el periodo analizado, experimentó una baja en el 2018 producto de una caída en las acciones de alta capitalización bursátil en EEUU, pero los siguientes dos años aumentó fuertemente su rentabilidad debido a la recuperación de estas mismas. El resultado final de este portafolio fue una rentabilidad que logro más que duplicar el valor original, obteniendo el mejor resultado de las tres estrategias, con un valor final de USD 25.414.

¿Cuáles son los riesgos que uno asume al seguir cada una de estas estrategias?

Además de las rentabilidades, es interesante analizar el riesgo que se asumió en cada estrategia. La estrategia “comprar en baja” sufrió la mayor caída anual, decreciendo un 33%. A su vez, la mayor caída de la estrategia “comprar en alza” fue de un -14%. Por último, la estrategia de “seguir un plan” resultó ser la que menos susto hizo pasar a quien la siguió, ya que su máxima caída anual fue de un 2%.

Conclusión

La vida está llena de factores impredecibles que no podemos controlar. Sin embargo, si se sigue una cartera equilibrada se estarán aprovechando todas las ventajas de la diversificación. La conocida estrategia “no poner todos los huevos en la misma canasta”, permitirá compensar la pérdida de un activo con la ganancia de otro, logrando una mayor rentabilidad y una menor exposición al riesgo, dos determinantes clave a la hora de invertir. Por el contrario, perseguir aquellos fondos que les ha ido bien los últimos meses o que “se dice que están baratos” suele ser una receta para el fracaso de tu inversión.

Movidos por el compromiso de ayudar a las personas a tener una mejor vida financiera, en Betterplan estos elementos constituyen la parte central de nuestra estrategia. Te ofrecemos acceso a portafolios diversificados y de bajo costo, construidos únicamente con los mejores ETFs del mercado. Además, puedes optar a un servicio de asesoría personalizada, donde se busca ayudarte a construir un plan de inversión acorde a tus metas financieras y perfil de riesgo, y de esta manera ser un apoyo en tu planificación financiera.