Decisiones con perspectiva, no con miedo

Sin duda, este 2025 nos sigue recordando que los mercados están lejos de ser predecibles. Cuando muchos pensaban que nos encaminábamos hacia un año de mayor estabilidad económica, una nueva ola de incertidumbre volvió a golpear. Esta vez, el desencadenante fue el anuncio del presidente Trump sobre la imposición de aranceles masivos a las importaciones, lo que generó una fuerte caída en los mercados globales y reavivó los temores de una guerra comercial.

Los inversionistas, nuevamente, se enfrentan al miedo. La cobertura mediática, las redes sociales y la volatilidad bursátil contribuyen a aumentar la ansiedad. A pesar de tener metas de largo plazo, muchos están vendiendo activos riesgosos y migrando hacia portafolios más conservadores.

No es la primera vez que esto sucede. La historia nos muestra que, cada vez que el panorama económico global se torna incierto, los inversionistas tienden a refugiarse en activos más seguros.

Así como la historia nos muestra una y otra vez que frente a estos escenarios las personas buscan resguardar su patrimonio, también nos muestra que invertir nuestros ahorros cuando el resto está pesimista suele ser más rentable que invertirlos en épocas de optimismo. Y la diferencia en rentabilidad es impresionante…

Tomemos el caso de Estados Unidos.

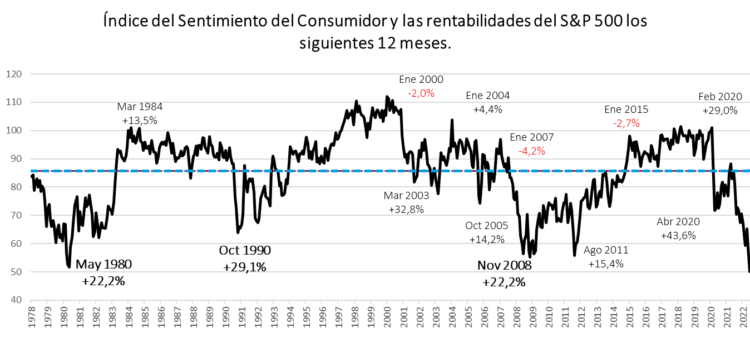

En el gráfico al final del artículo, podemos ver el índice de la Universidad de Michigan que mide el sentimiento de los consumidores Estadounidenses durante las últimas décadas. Cuando el índice está en la parte alta del gráfico significa que se vivían épocas de optimismo. Por el contrario, cuando el índice se acercó al eje de abajo del gráfico fueron años de especial pesimismo sobre el futuro de la economía.

Por ejemplo, vemos que el año 1980, 1990 y 2008 marcan algunos de los peaks de pesimismo, lo que coincide con periodo en que se vivián fuertes crisis en este país.

¿Cómo le fue a las acciones en los 12 meses siguientes a esos momentos de alto pesimismo?

¡Excelente! Y mucho mejor que en los peaks de optimismo. En promedio, si tomamos los últimos 50 años de historia, haber invertido en el S&P500 en uno de los puntos altos de optimismo generó una rentabilidad promedio en los siguientes 12 meses de 4,4%. A su vez, la rentabilidad promedio de haber invertido en los momentos de mayor pesimismo fue de 24,5%. Así es, una rentabilidad 5 veces superior que haber invertido en momentos de mucho optimismo.

Hoy nos encontramos nuevamente en un momento donde el pesimismo reina. Y si bien el propósito no es asegurarles que la rentabilidad será similar a ese 24,5% en los próximos 12 meses, sí nos es importante dejarles algunos consejos:

- No dejen que las emociones ni la prensa determinen cuándo invertir y cuándo vender.

- No es factible hacer un timing del mercado, saliendo de éste cuando hay incertidumbre y pensando que uno puede volver a entrar antes de que vuelva a subir.

- Si la inversión es a mediano o largo plazo sigan su plan, y eviten el pánico y la corrida hacia activos muy conservadores. La historia ha demostrado que suele ser una muy mala estrategia.

José Tomás Valente

CEO de Betterplan

Abril 2025